Рынок ЦОДов: рост на фоне спада

19.09.2022

Несмотря на сложную экономическую ситуацию, рынок ЦОДов продолжает расти. Делегаты 17-го международного форума «ЦОД», организованного в Москве «ИКС-Медиа», смотрят в будущее с оптимизмом.

Ситуация на рынке ЦОДов после начала СВО на Украине сильно изменилась, что повлияло и на главную российскую конференцию в области дата-центров, которую в этом году посетили более 900 делегатов, а свыше 550 присутствовали онлайн. Если в прошлом году около половины спонсоров московской конференции «ЦОД» составляли зарубежные вендоры, в основном – западные, то теперь доля иностранных компаний сократилась до 10%, причем преобладали среди них китайские поставщики.

Переполненные залы конференции

Россия стала мировым лидером по наложенным санкциям, что не могло не сказаться на экономике. По прогнозам Минэкономразвития, падение ВВП в 2022 г. составит 4,2%, спад производства продолжится в 2023 г. – ВВП снизится на 2,7%. Сократились возможности привлечения иностранного капитала, возникли проблемы с оплатой, нарушилась логистика поставок оборудования, увеличились сроки окупаемости инвестиций.

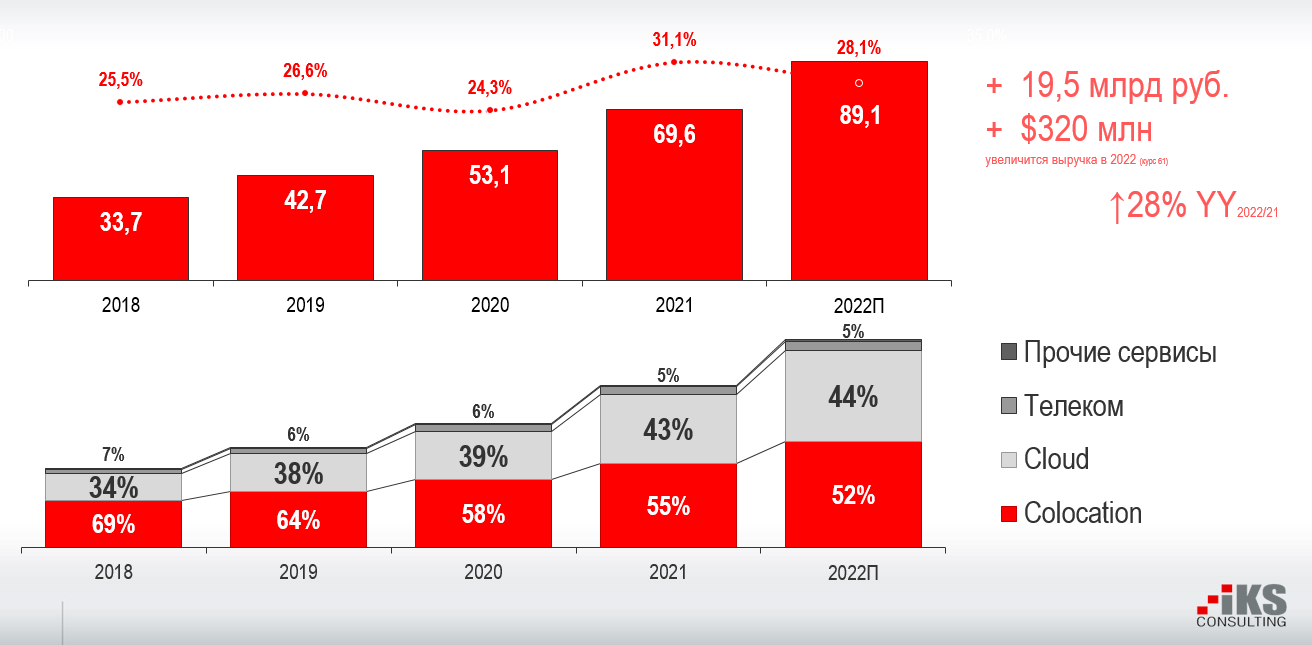

Трудно прогнозировать дальнейшее развитие геополитической ситуации, новые санкции и ограничения. «Неопределенность повышает спрос на услуги аутсорсинга», – отметил ведущий консультант iKS-Consulting Станислав Мирин. По предварительным оценкам аналитического агентства, темпы роста рынка ЦОДов в текущем году (28,1%), хотя и снизились по сравнению с рекордными показателями прошлого года (31,1%, рис. 1), остаются внушительными, особенно на фоне спада во многих отраслях экономики и ухода ряда зарубежных компаний.

Источник: iKS-Consulting, предварительные данные

Рис. 1. Объем рынка ЦОДов в РФ, млрд руб.

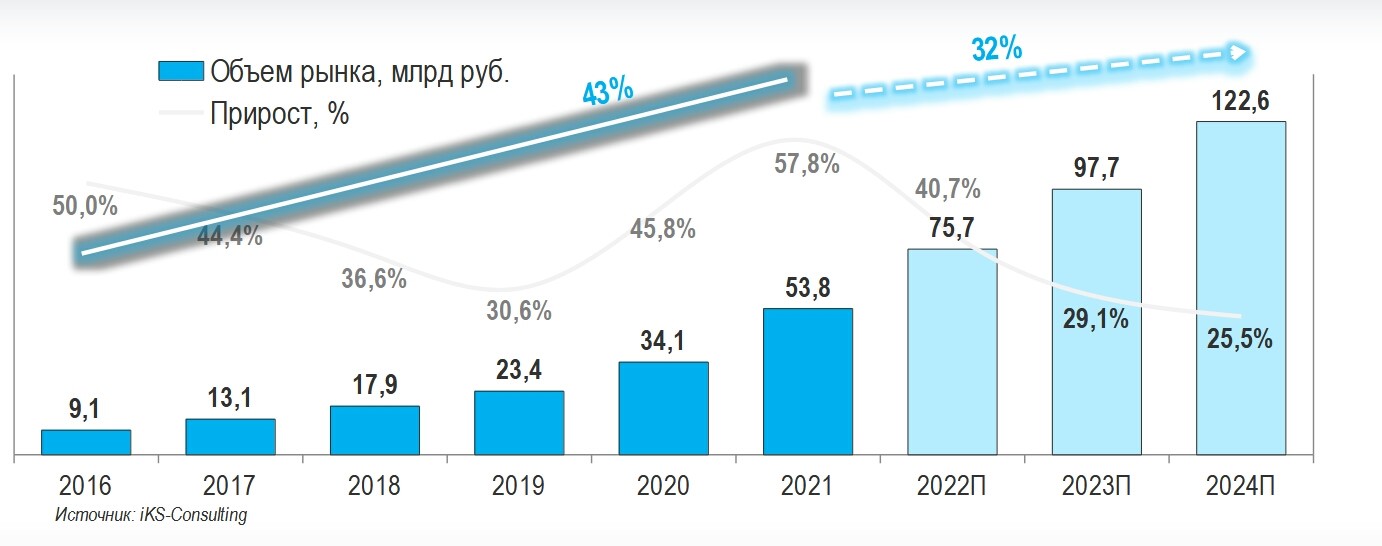

Наибольшую востребованность показали облачные услуги. Так, по прогнозам iKS-Consulting, в этом году рынок IaaS вырастет на 40,7% и достигнет 75,5 млрд руб. (рис. 2).

Рис. 2. Динамика роста рынка IaaS в России

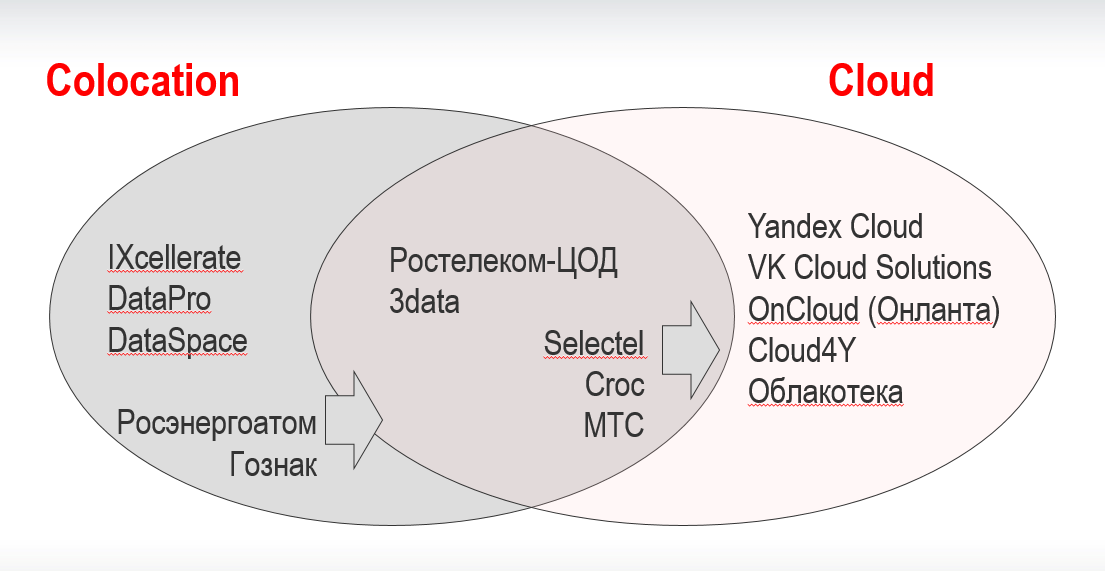

За счет роста облачных сервисов доля услуг colocation в общей выручке коммерческих ЦОДов снижается. Причем часть дата-центров, ранее предоставлявших только услуги colocation, перешла к гибридной модели (и colocation, и cloud), а использующие гибридную сконцентрировались на облачных услугах (рис. 3).

Источник: iKS-Consulting

Рис. 3. Типы игроков рынка коммерческих ЦОДов и облаков

Некоторые дата-центры идут еще дальше и выходят на рынок системной интеграции, помогая миграции ИТ-инфраструктуры заказчиков и оптимизации используемых ими решений. «Переезд – это не перевозка “железа”, а аудит информационных систем», – считает директор по ИТ компании Oxygen Александр Будкин. Компания помогает заказчикам и готовит проект миграции с учетом сетевой связности и особенностей технического решения.

Свято место пусто не бывает

Практика занесения нашей страны в «черные» списки докатилась и до рейтинга рынков ЦОДов Европы, из которого исключили Россию. Компания IXcellerate в представленных на конференции данных исправила ситуацию, и видно, что Москва занимает неплохую седьмую позицию (рис. 4) и даже, как считает генеральный директор IXcellerate Андрей Аксенов, может побороться за попадание в первую пятерку.

Источник: IXcellerate

Рис. 4. Мощности основных рынков ЦОДов Европы на 31.12.2021, МВт

Рост российского рынка ЦОДов уход западных компаний замедлить не сможет. Хотя в текущем году зарубежные клиенты, по данным IXcellerate, уже сократили (или рассматривают сокращение) размещение своих стоек в дата-центрах Москвы на 750–1000 единиц, что составляет 2–2,5% рынка Москвы или 1,5–2% рынка РФ, большая часть высвобождающихся стойко-мест занимается отечественными компаниями, т.е. происходит перераспределение долей рынка между российскими и иностранными клиентами.

Да и западные компании не могут уйти совсем – в России остаются уже построенные и работающие заводы, обладающие высокой квалификацией кадры. Ставший уже типичным путь ухода – продажа бизнеса локальному руководству. Именно так поступила компания Schneider Electric. В результате появилась российская компания Systeme Electric, которой перешли российские активы французского гиганта: заводы «Потенциал» (г. Козьмодемьянск), «ЭлектроМоноблок» (СЭЗЭМ, г. Коммунар), НТЦ «Механотроника» (г. Санкт-Петербург), Центр инноваций (г. Иннополис) и крупный инженерно-сервисный центр в Москве, имеющий филиалы по всей России. «У нас есть официальная авторизация на оказание сервисных услуг по всему спектру продукции Schneider Electric. Мы являемся единственным авторизованным партнером с доступом к технологиям, запасным частям и обучению по всему спектру оборудования Schneider Electric», – пояснил первый заместитель генерального директора по рынку «ИТ-решения и сервисы» Systeme Electric Роман Шмаков.

Внимание к регионам

Зарубежные компании проявляли интерес к дата-центрам только в столице, где сконцентрирован основной платежеспособный спрос. Развитием ЦОДов в регионах и раньше занимались только российские компании. «Если в Москве наблюдается дефицит стоек, то в регионах предложение отсутствует вовсе. А федеральные компании на региональных рынках нуждаются в том же уровне сервиса и надежности инфраструктуры, которая есть в Москве», – отметил генеральный директор «Кей Поинт Групп» Александр Мартынюк. Он перечислил трудности работы на региональных рынках: не сформировавшийся в явном виде спрос на услуги ЦОДов, проблемы удаленного управления бюджетом и качеством проектов, почти полное отсутствие профессиональных операторов ЦОДов и кадровые сложности на этапе эксплуатации.

Но все это не останавливает российских игроков. Совместно с компанией «Свободные Технологии Инжиниринг» группа реализует мегапроект строительства региональных ЦОДов. «На Дальнем Востоке планируется построить восемь объектов, в Сибири и на Юге – по шесть, на Урале, в Поволжье, на Северо-Западе без Санкт-Петербурга – по пять», – поделился планами генеральный директор «Свободные Технологии Инжиниринг» Евгений Вирцер. Причем все объекты будут соответствовать уровню надежности Tier III. Среди крупных клиентов – «Вымпелком», который отошел от традиционного для телеком-гигантов подхода строительства собственных ЦОДов.

По модели франшизы движется в регионы компания 3data. В 2020 г. она запустила дата-центр в Омске. В 2021 г. в партнерстве с «Кей Поинт Групп» началось строительство дата-центра во Владивостоке. «В ближайшие месяцы площадка примет первых клиентов», – сообщил генеральный директор компании 3data Илья Хала. Идет выбор площадки под ЦОД в Иркутске. В 2022 г. в партнерстве с Alias Group стартовал проект в Краснодаре – ввод объекта в эксплуатацию намечен на следующий год.

Время возможностей

С уходом зарубежных вендоров у российских компаний появились новые возможности для роста. Ведь никуда не исчез главный движущий фактор развития отрасли – активно продолжающаяся цифровизация, которая подразумевает переход на цифровые сервисы и стремительное увеличение объема накапливаемых и обрабатываемых данных.

Из-за невозможности поставок российских товаров в Европу серьезные изменения затронули и зарубежные предприятия российских фирм. Например, компания ДКС, монополист на рынке (93%) кабеленесущих систем в Италии, поменяла концепцию работы. «Если раньше наши заводы зависели друг от друга, то теперь мы приняли решение, что каждый рынок имеет полноценные локальные заводы со всей линейкой продуктов. И российские заводы работают только на рынок России и СНГ», – пояснил руководитель отдела продаж ИТ компании ДКС Денис Горяченков. До конца года ДКС полностью локализует в России производство шинопроводов и перестанет зависеть от скачков цен на алюминий в Европе.

Дискуссии на стендах выставки

При этом компания не пытается вытеснить с рынка российских конкурентов, а замещает продукты ушедших вендоров и развивает новые направления, в частности, солнечную энергетику, и уже поставляет зарядные станции для электромобилей.

Нормативный драйвер

Ситуация на российском рынке ЦОДов в целом благоприятная, но это не значит, что рынку не нужна поддержка государства. «Нормативное обеспечение – тоже драйвер развития отрасли ЦОДов», – подчеркнул директор департамента цифровой экономики «РТК-ЦОД» Дмитрий Панышев.

Правила игры государство вырабатывает в диалоге с бизнесом. В 2019 г. вышли два основополагающих документа: Концепция создания государственной единой облачной платформы и постановление правительства «О проведении эксперимента по переводу информационных систем и информационных ресурсов федеральных органов исполнительной власти и государственных внебюджетных фондов в государственную единую облачную платформу… », которые стали основой для деятельности межведомственной рабочей группы (МРГ), созданной Минцифры России в марте 2021 г.

Благодаря активной работе МРГ и АНО «Координационный совет по ЦОДам и облачным технологиям», объединившим ведущие компании рынка, были сформулированы поправки в закон «О связи», которыми вводится определение ЦОДа как сооружения связи, дается определение оператора ЦОДа и ставится задача разработки классификации дата-центров. В апреле поправки прошли первое чтение в Государственной Думе, и ожидается, что осенью 2022 г. они будут приняты.

Вторая группа важных поправок была подготовлена в Федеральный закон «Об информации, информационных технологиях и о защите информации». Предлагается определить понятия «облачная услуга» и «государственная единая облачная платформа», а также установить требования к платформе и правила ее функционирования. Законопроект прошел треть пути обсуждения и уже согласован с ФОИВ. Окончательное принятие ожидается в 2023 г.

На панельной дискуссии

С принятием определения ЦОДа как сооружения связи участники отрасли связывают надежды на более доступную электроэнергию – основную статью расходов дата-центров. Другой важный вопрос, поднятый бизнесом, – необходимость льготного кредитования инвестиционных проектов.

В целом участники конференции, представлявшие основных игроков российского рынка ЦОДов, демонстрировали оптимизм. Да, время трудное, сложностей много, но задачи решаемые, и рынок продолжит расти.

Николай Носов